宁德时代三季报点评

文章来源:榕树投资发布时间:2022-11-14

事项:

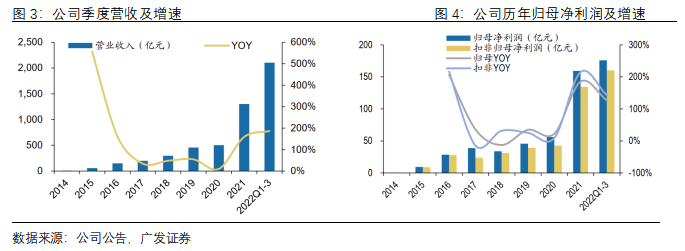

2022年10月22日,宁德时代公布三季报。Q3实现营收973.7亿元,同比增长232.5%;归母净利润94.2亿元,同比增长188.4%;扣非净利润89.9亿元,同比增长234.7%。前三季度公司营收2103.4亿元,同比增长186.72%;归母净利润175.92亿元,同比增长126.95%;扣非归母净利润160.38亿元,同比增长142.87%。

点评:

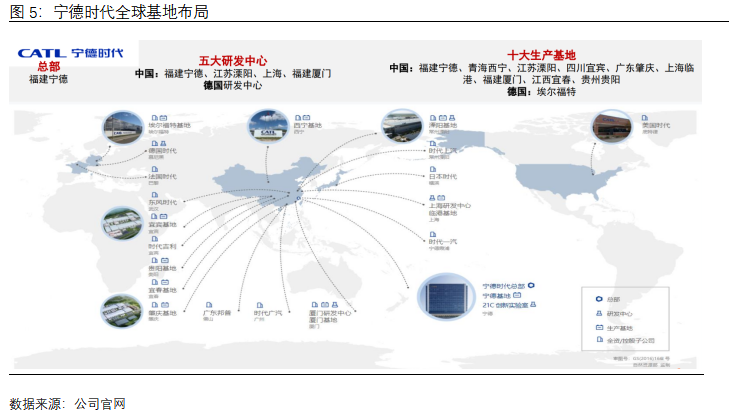

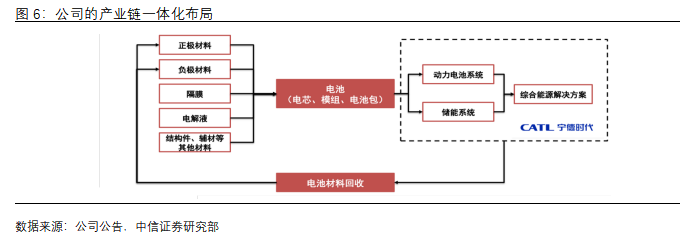

公司已完成全球战略布局。截止2022年三季度末,宁德时代从生产动力电池所需的上游镍、钴、锂等金属资源,到四大关键原材料正极、负极、隔膜、电解液以及锂电设备,再到中下游动力储能电池制造、充电桩、整车、汽车芯片等领域,公司主要通过投资参股、锁定长单、合资公建等方式进行产业链的一体化布局。可以说,公司目前已经从一个锂电池生产制造企业,通过全球的战略布局,成长为一个新能源时代下的综合能源解决方案和服务的全球一流供应商,公司已进入新的阶段。

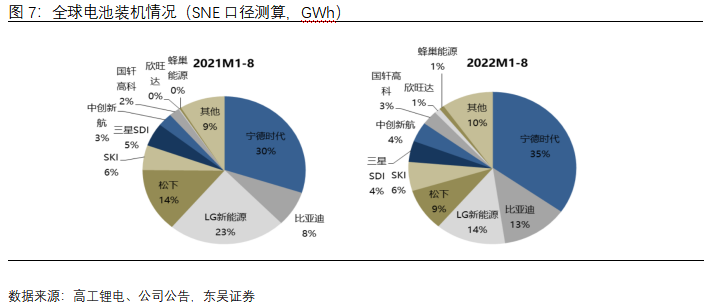

动力电池继续快速增长,市占率续创新高。动力电池Q3毛利率达17%,盈利逐季向上的趋势不变,22Q3单GWh利润达到0.74亿,已接近21Q4水平。宁德时代8月动力电池装机量18GWh,同比增长128.6%,领先于行业平均水平;市场份额方面,宁德时代8月全球市场份额39.3%,环比提升5.8个百分点,同比提升6.6个百分点。从年初至8月末,宁德时代在全球市占率高达35%,同比提升了5pct,在全球动力电池市场的市占率继续稳步提升。

储能电池开始起量,未来成长可期。Q3储能出货18GWh左右,环比大幅增长80%,占总出货占比提升至20%左右,预计Q4出货环比进一步上涨,全年出货预计达50GWh+,23年出货预计100GWh,连续接近翻倍增长。公司积极参与国内大储招标,中标南方电网等大储重要项目,同时全面参与发电/电网/用户侧储能项目。同时,公司与 Nextera、 Fluence、 Powin、 FlexGen、 Primergy 等北美重要大储客户展开了深度业务合作,获大额订单。

公司现金储备充足,进入持续创造自由现金流新阶段。公司2022年、2020年两笔大额定增,2018年IPO共融资超700亿元,截止Q3,公司货币现金1585亿,按照21年全年投资活动现金流流出587亿计算,叠加公司近2年平均每年经营性现金流回款400亿+的水平,公司目前现金储备完全足够未来5年的发展需求,公司已进入不再需要通过资本市场输血、开始大幅创造自由现金流的新阶段。

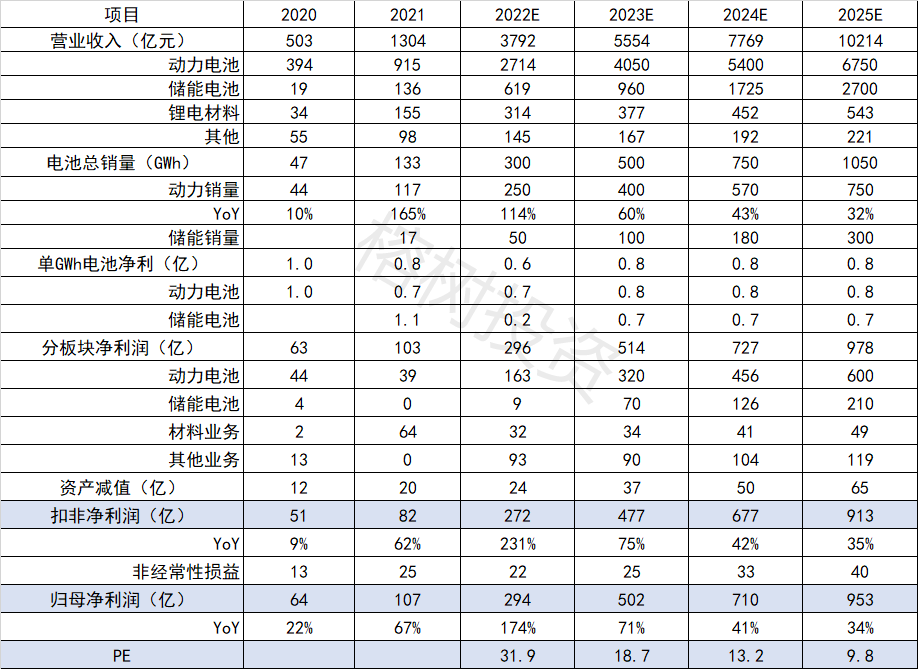

盈利预测。预计22-25年归母净利润将达到294/502/710/953亿,对应PE分别为31.9/18.7/13.2/9.8。

风险提示。投产不及预期;销量不及预期;原材料价格波动。

经营数据回顾

10月22日,宁德时代公布三季报,符合市场预期。Q3实现营收973.7亿元,同比增长232.5%,环比增长51.4%,归母净利润94.2亿元,同比增长188.4%,环比增长41.2%,扣非净利润89.9亿元,同比增长234.7%,环比增长48.1%。盈利能力方面,Q3毛利率为19.27%,同比-8.63pct,环比-2.58pct;归母净利率9.68%,同比-1.48pct,环比-0.70pct;扣非净利率9.23%,同比-0.22pct,环比+0.06pct。

2022 年前三季度公司营收2103.4亿元,同比增长186.72%;归母净利润175.92亿元,同比增长126.95%;扣非归母净利润160.38亿元,同比增长142.87%;22年前三季度毛利率为18.95%,同比-8.56pct;归母净利率为8.36%,同比-2.20pct。

2022 年前三季度公司营收2103.4亿元,同比增长186.72%;归母净利润175.92亿元,同比增长126.95%;扣非归母净利润160.38亿元,同比增长142.87%;22年前三季度毛利率为18.95%,同比-8.56pct;归母净利率为8.36%,同比-2.20pct。

宁德Q3排产近100GWh,动力+储能出货预计达到近90GWh,环比增速超55%,快于行业增速,对应单价为1.08元/Wh,Q1电池均价0.813元/Wh,Q2均价0.898元/Wh,逐季度单价持续提升。根据其产能占比,动力电池预计出货70+GWh,同比增长160%左右,环比增长50%左右。年初至9月末,动力+储能出货超195GWh,随着Q4冲量,全年出货有望接近300GWh,同比增长超过120%,其中动力电池预计出货250GWh,同比增长超123%,23年出货有望进一步达500GWh,同比增长60%,其中动力电池出货400GWh,同比增长40%+。

公司已完成全球战略布局

截止2022年11月,宁德时代已在全球范围内构建起了多个生产基地和研发中心,在东亚、西欧、北美等多个主要国均有布局。

从生产动力电池所需的上游镍、钴、锂等金属资源,到四大关键原材料正极、负极、隔膜、电解液以及锂电设备,再到中下游动力储能电池制造、充电桩、整车、汽车芯片等领域,公司主要通过投资参股、锁定长单、合资公建等方式进行产业链的一体化布局。可以说,公司目前已经从一个锂电池生产制造企业,通过全球的战略布局,已经成长为一个新能源时代下的综合能源解决方案和服务的全球一流供应商,公司已进入新的阶段。

公司2022年9月30日公告公司及全资子公司四川时代与国宏集团签署《投资框架协议》,国宏集团拟以其持有洛矿集团100%的股权对四川时代增资;本次交易完成后,洛矿集团将成为四川时代全资子公司,四川时代将通过洛矿集团间接持有洛阳钼业24.68%的股份,成为洛阳钼业间接第二大股东。这将进一步扩大公司上游资源布局版图,加强中期成本和供应链安全优势。

除本次外,公司在产业链各环节,跟国内、海外多个行业龙头、多个各级地方政府签订多个战略合作协议,行业龙头地位进一步夯实,护城河仍在继续变深变宽。

表1:公司产业链布局合作情况

数据来源:公司公告,中信证券研究部

动力电池继续快速增长

市占率续创新高

动力电池Q3毛利率达17%,高于22H1的15%,较22Q2略降2pct,主要Q2在原材料成本核算时追溯了前期部分,导致二季度毛利率较高。实际上,盈利逐季向上的趋势不变,22Q3单GWh利润达到0.74亿,已接近21Q4水平。

展望Q4,虽然碳酸锂价格处于上涨通道,但成本上涨仍有望部分传导,盈利能力预计稳中有升,盈利拐点明确。看2023年,随着公司上游资源布局的落地,以及成本上涨的顺利传导,盈利水平有望恢复至正常水平。

根据SNE Research发布的最新的全球动力电池数据,宁德时代8月动力电池装机量18GWh,同比增长128.6%,领先于行业平均水平;市场份额方面,宁德时代8月全球市场份额39.3%,环比提升5.8个百分点,同比提升6.6个百分点。这也是宁德时代单月全球市场份额最高的一个月份,接近4成,即全球平均每10辆电动车中,有4辆搭载的就是宁德时代的电池。从年初至8月末,宁德时代在全球市占率高达35%,同比提升了5pct,在全球动力电池市场的市占率继续稳步提升。

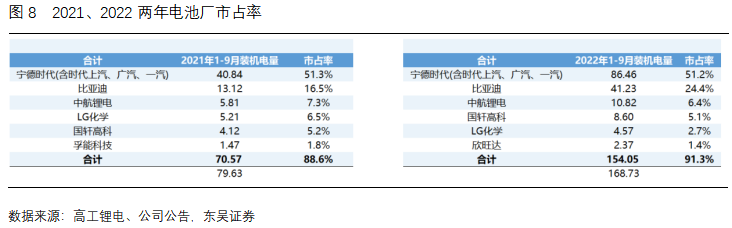

Q3公司国内装机36GWh,环比增40%,市占率提升至50%+。根据GGII,公司(含时代上汽、广汽、一汽,下同)22年Q1-3国内装机容量86.46GWh,同比大增112%,装机市占率51.2%,同比持平,国内地位依然稳固。分产品看,22年Q1-3公司铁锂装机41.8GWh,同比增长155%,占比43%,三元电池装机44.6GWh,同比增长87%,占比61%,其中22年Q3铁锂装机17.37GWh,三元装机18.58GWh,铁锂占比48%。

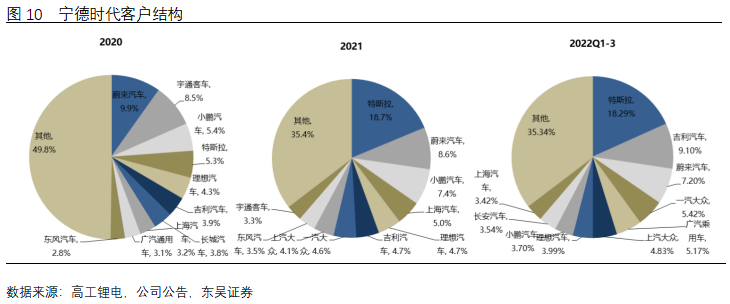

下游客户看,22年Q1-3宁德的客户结构较2021年变化显著,前五大客户占比进一步集中。从国内装机角度看, 22年Q1-3宁德的第一大客户为特斯拉,占比18.3%;第二大客户为吉利汽车,占比 9.1%;第三大客户为蔚来汽车,占比7.2%;其次为一汽大众、广汽、上汽大众、理想等。

公司在下游客户中占比仍维持绝对优势,22年Q1-3公司占特斯拉装机比例提升至 77.9%,保持蔚来、理想独供、小鹏主供(占比 48%)地位;自主车企方面,为吉利(占比 84.5%)、上汽(占比97.9%)等车企主供;合资车企方面,为一汽大众、上汽大众、华晨宝马独供,上汽通用等主供,公司toC端优势明显。

储能电池开始起量,未来成长可期

Q3储能出货18GWh左右,环比大幅增长80%,占总出货占比提升至20%左右,预计Q4出货环比进一步上涨,全年出货预计达50GWh+,23年出货预计100GWh,连续接近翻倍增长。分产品来看,公司大储与户储全面布局,预计今年户储电芯出货5GWh,规模全球第一,占储能出货20%左右,大储公司以海外市场为主,在美份额近50%,产品溢价明显。

储能盈利方面,随着新项目交付,储能价格传导顺利,均价预计提升至1-1.1元/Wh, Q3毛利率预计恢复至14%+,单GWh贡献0.4-0.5亿利润,Q4 随着价格进一步传导,盈利水平有望进一步恢复,23年毛利率我们预计恢复至20%+,其中户储盈利性更好,预计毛利率可维持近30%水平。

公司国内、海外预计22年出货量各占一半。公司积极参与国内大储招标,中标南方电网等大储重要项目,同时全面参与发电/电网/用户侧储能项目。同时,公司与 Nextera、Fluence、Powin、FlexGen、Primergy 等北美重要大储客户展开了深度业务合作,获大额订单。

公司现金储备充足

进入持续创造自由现金流新阶段

公司2022年、2020年两笔大额定增,2018年IPO共融资超700亿元,截止Q3,公司货币现金1585亿,按照21年全年投资活动现金流流出587亿计算,叠加公司近2年平均每年经营性现金流回款400亿+的水平,公司目前现金储备完全足够未来5年的发展需求,公司已进入不再需要通过资本市场输血、开始大幅创造自由现金流的新阶段。

盈利预测

公司Q3的动力电池单GWh净利润为0.74亿、储能电池单GWh净利润为0.6亿,Q4动力电池单GWh有望进一步上涨,按全年300GWh(动力电池250GWh、储能电池50GWh)测算,动力电池+储能电池板块将贡献净利润172亿,叠加其他业务并计提部分减值,预计今年全年净利润有望达到近300亿;明年动力电池单GWh利润将回到0.8亿以上,按照明年总出货500GWh测算,动力电池+储能电池板块将贡献净利润近400亿,叠加其他业务并计提部分减值,明年净利润则有望进一步触及500亿。

截止十四五末,随着电动车渗透率到达30%后将会加速,同时,储能市场国内和海外今年已经开始起量,公司将积累起强大护城河,净利润更是有望在十四五末达到近1000亿,并将在十五五期间,继续受益于电动车渗透率的进一步提升和中国双碳规划下储能的进一步快速发展。公司目前不到1万亿市值,对应远期PE不到10倍。站在当下,值得更加乐观。

免责声明

榕树官网所发布的内容仅供参考,不构成任何投资建议和销售邀约,不涉及任何商业合作。

未经许可,任何机构和个人不得将官网内容以任何形式使用、复制或传播。

版权归原作者和机构所有,部分文章推送时未能与原作者取得联系,若涉及版权问题,请及时与我们联系。